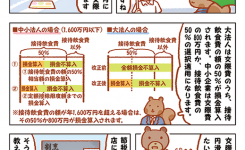

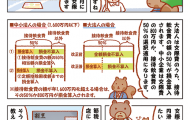

今回はこの理由を述べたいと思います。 理由① 個人事業は事業主に給料を払えませんが、会社は社長に給料を払うことができるという点です。個人事業を営む方が仮に課税所得が1,000万円あったと仮定すると、この方の所得税は約176万円になります。そして、この方が同じ事業を会社で行った場合は社長に給料を支払う前の所得は1,000万円ですが、社長に500万円の給料を支払えば、会社の所得は500万円で法人税は約83万円で、社長がもらう500万円に対しては所得税が約26万円となり、会社となって社長に給料を払った方が60万円以上税金が安くなるという結果になります。 このような結果となるのは、第一に、我が国の所得税は累進課税の考え方で税率が決められているため、所得が高いほど税率が高く、所得が半分になれば、所得税額は半分を超えて少なくなり、他方法人税の税率は小規模な企業で所得が少ない場合低率なため、所得税の減額効果が法人税の増額効果を上回ることによります。これは所得の分散による効果ということができると思います。 理由② 給与で収入を得た場合は、給与収入から給与所得控除を差し引けるため、法人と社長または事業主とをトータルした場合の所得額は、給与所得控除がある分だけ法人が社長に給料を払う場合の方が安くなります。 理由③ 事業主または社長の家族がその事業で働いている場合、個人事業であっても会社であっても働いている家族に対して給料を払うことはできますが、個人事業の場合は、配偶者控除または扶養控除が受けられなくなるのに対し、会社であれば、給料の額が103万円を超えなければ、配偶者控除または扶養控除が受けられなくなることはありません。家族に払う給料が少額な小規模事業者の場合は、会社にした方が社長の所得税が安くなる場合が多いのです。 理由④ 消費税の問題もあります。 消費税は、基準期間の課税売上高1,000万円以上の事業者に課税されます。基準期間とは、2期前のことになりますので、開業初年度と2年目または会社設立初年度と2年目は基準期間が存在しないため課税されません(開業または設立初年度の上半期に1000万円以上の売上があれば、2年目から消費税が課税されます)。このため、課税売上高が1,000万円を超えた個人事業者が課税される前に会社を設立して会社で事業を行うようになれば、会社になってからさらに2年消費税が課税されないということになります。 ここまで、取引規模や儲けが大きくなっていない場合まで会社化していることが多い理由、すなわち小規模事業者の「法人成り」の理由をみてきました。この理由を見る限り、「法人成り」をした方が良いように思えますが、どの方法が税金の上で有利になるかについては、具体的な計画に基づいて綿密に検討しなければ明確になりませんから、起業を検討されている方、または、すでに個人で開業されている方は、将来計画を策定して、具体的条件のもとに税金やその他のコストを検討されることをおすすめします。 ただし、税金1つとっても、要検討事項は多岐にわたるため、開業準備や開業初期の貴重な時間を効率的に使っていただく意味で、かような検討は専門家にお任せいただくことをおすすめします。 前回、今回と、事業のもうけに対する税金の負担について見てきました。 次回は、本連載の冒頭で列挙した、「個人事業と会社設立の差」の3番目である「人を雇った時の社会保険や労働保険の負担」についてということになりますが、こちらは、本職の社会保険労務士にお願いすることとし、4番目の「銀行借入などの資金調達のしやすさ」について見ていきたいと思います。 (東京事務所所長 社員税理士 望月俊治)  前回、事業規模が小さく、儲けも少ない場合は個人事業が手続き費用面や税率の面で有利で、事業規模が大きくなり儲けも大きくなると、手続き費用のデメリットより、税率面のメリットが上回るため法人が有利というようにまとめましたが、実際は取引規模や儲けが大きくなっていない場合まで会社化していることが多いとも申し上げました。

前回、事業規模が小さく、儲けも少ない場合は個人事業が手続き費用面や税率の面で有利で、事業規模が大きくなり儲けも大きくなると、手続き費用のデメリットより、税率面のメリットが上回るため法人が有利というようにまとめましたが、実際は取引規模や儲けが大きくなっていない場合まで会社化していることが多いとも申し上げました。

2012

20Oct