前回は事業開始時にかかる費用や手続きの面で個人事業と法人を比較しましたが、今回は、事業のもうけに対する税金の負担の面で個人事業と法人を比較します。

前回は事業開始時にかかる費用や手続きの面で個人事業と法人を比較しましたが、今回は、事業のもうけに対する税金の負担の面で個人事業と法人を比較します。個人事業も法人も基本的には「儲け」に応じて税金が課されることになります。

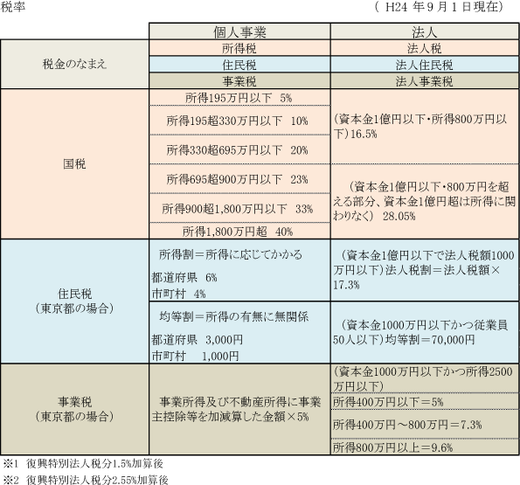

ただし、個人事業の場合は所得税で法人の場合は法人税となり、税金の種類が違うので、同じだけ「儲け」が出てもそれにかかる税金は異なってきます。

両者を簡単に比較してみましょう。

税率については、個人事業は所得税で累進課税であるのに対し法人税は基本的には税率が一定であるため、「儲け」が比較的小さい時は個人事業が有利、「儲け」が大きい時は法人が有利ということがいえましょう。

では税率の前提となる「儲け」の金額の出し方の違いはどうでしょうか?

個人事業の場合は「儲け」のことを所得といい、所得は収入-必要経費で算出されます。

法人の場合も「儲け」のことを所得といいますが、所得は益金-損金で算出されます。

収入と益金の範囲の違い、必要経費と損金の範囲の違いが全く同じ事業を行った場合でも個人事業の場合の所得額と法人として事業を行った場合の所得額とに差を生むことになります。

収入と益金の範囲の違い、として代表的なものは、上場株式や土地建物を売買する場合、個人事業の場合分離課税となり、事業の所得とは別の計算になるのに対し、法人の場合は、法人の損益に含めて計算される。というようなものがありますが、個人で事業としてやっているものをそのまま法人に移すような場合はあまり問題にならないと思われます。

ここで一旦まとめると、事業規模が小さく、儲けも少ない場合は個人事業が手続き費用面や税率の面で有利で、事業規模が大きくなり儲けも大きくなると、手続き費用のデメリットより、税率面のメリットが上回るため法人が有利ということがいえます。

ですが、これが理由で会社を作る場合が多いのでしょうか?もちろんこういう場合もありますが、これでは特に取引規模や儲けが大きくなっていない場合まで会社化していることが多い説明になりません。

比較的小規模な事業であっても、会社化する場合が多い理由は、次回述べたいと思います。

(東京事務所所長 社員税理士 望月俊治)